LBOローンの実務的な調達可能性

2020.05.19 - written by osumi

今回のテーマ

こんにちは、エンジット・ストラテジーの大隅です。今回は少しテクニカルなテーマで、LBOローン(M&Aで活用するローン)について触れてみたいと思います。

LBOローンは、自己資金では足りないM&Aに活用されたり、レバレッジを効かせて投資リターンを上げるためにPEファンドでは殆どの案件で活用されています。

なお、LBOローンを活用する場合には、通常はSPCという買収のための株式会社を新たに設立し、SPCがLBOローンを調達して対象会社の株式を取得してSPCと対象会社が合併するストラクチャーを用いますが、このような手続きについては専門的な書籍等で触れられていますので、このコラムではそのような内容ではなく、「いくらまでLBOローンを調達できるか?」という、ほとんど語られない実務的な論点について考察してみたいと思います。

※今回のテーマでは多くの専門用語が出てきてしまうのですが、読みやすさを重視して細かい説明は割愛しております。恐れ入りますがご容赦頂けますと幸いです。

LBOローンとは

多くのLBOローンの説明では、「買収対象会社の資産や将来のキャッシュフローを見合いとした借り入れ」などと説明されますが、これだけではよく分からないと思いますので、一般的な借り入れとの比較で考えてみたいと思います。

まず、通常会社が行う借り入れは、厳密には「コーポレートローン」と言われ、その名前の通り借入人である会社の事業と信用に対して、事業資金等として貸し付けられるローンであり、未上場会社であればオーナー経営者等の個人保証が求められるケースが多いことも特徴です。

他方、「LBOローン」は、LBO(Leveraged Buyout:借り入れを活用した買収)の名前の通り、買収を目的として買い手が借り入れるものの、レンダーとしては買収対象会社の事業や信用に対して貸し付けるものであり、本来の買い手の事業リスクとは分断して考えることから、一般に買い手の保証を前提としないことも特徴です。

余談ですが、LBOローンの与信判断において、完全に買い手とは分断して考えるかというとそうではなく、買い手の能力や実績等をクレジット判定に織り込むことが一般的な実務となっています。

LBOローンを調達する目的

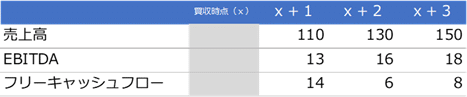

まず、そもそもレバレッジをかけるという意味を考えるため、下記のような収益見込みの会社の買収を検討したいと思います(細かい前提条件等は割愛させて頂きます。)。

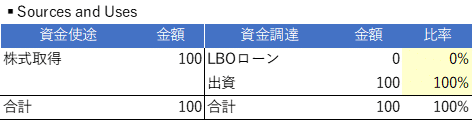

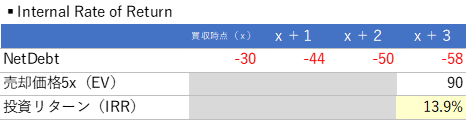

まずは、LBOローンを活用せず(レバレッジをかけず)100で買収し、3年後にEBITDAの5倍で売却するケースを想定すると、下記のように投資リターンは13.9%となりました。

【ケース1】

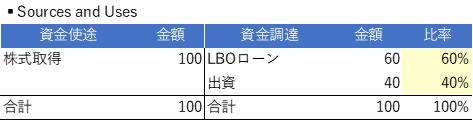

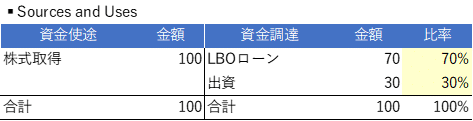

続いて、LBOローンを60調達して、100で買収し、同様に3年後にEBITDAの5倍で売却するケースを想定すると、下記のように投資リターンは29.9%となります。

【ケース2】

3年後のEVベースの売却価格が何れも90で同額だとしても、レバレッジをかけるか否かで投資リターンが大幅に変わることが分かりました。

これは、ローンの返済額は当然決まっているため、EVベースの売却価格がローンの返済額を超えた分は全て出資者のものになることに起因します。

つまり、出資額を減らした分、LBOローンを増額して同じ事業価値の会社を買収すれば、少ない手金で多くのアップサイドを獲得できるわけです。

PEファンドでは、投資リターン20~30%程度を目指しますので、上記の場合は【ケース1】であれば案件化するのは難しいかもしれませんが、【ケース2】のようにLBOローンが調達できれば投資することが出来そうです(投資金額の考え方は「企業価値評価とPEファンドの買収価格決定の実務」参照)。

LBOローンの調達可能性

さて、本来のテーマである「いくらまでLBOローンを調達できるか?」に戻りますが、LBOローンを多く調達してレバレッジをかけた方が投資リターンが改善することが分かりましたが、だからと言って際限なくLBOローンが調達できるわけではありません。

一般的なコーポレートローンと異なり、LBOローンはオーナー等の個人保証ではなく買収対象会社のキャッシュフロー等を返済原資としますので、シニアレンダー(銀行等)としては回収可能性を上げるため、ローン契約において様々な制約(財務コベナンツ等)が課されることになります。

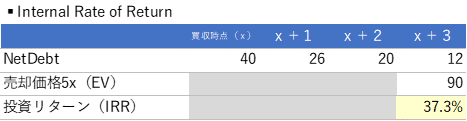

もちろん案件の性質やレンダーの考え方によっても異なりますが、積極的にLBOローンを活用できる案件であった場合、初期的な1つの目線としては、買収価格が合理的な水準であることを前提に、下記の様にLBOローンと出資の比率が7対3になる額を目標にすることが考えられます(他方、消極的な案件であれば、シニアまででEBITDAの2~3倍、DEレシオが3対7というケースもあります。)。

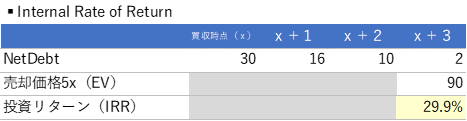

もしこのキャピタル・ストラクチャーが実現できれば、投資リターンは更に改善し、下記の通り37.3%を目指すことが出来そうです。

初期的な1つの目標と申し上げたように、当然これだけで調達額が決まる訳ではありません。

レンダーとしては、返済可能性を高める目的で、例えばDSCR(Debt Service Coverage Ratio:フリーキャッシュフロー÷返済額・利息等)という財務コベナンツを設定し、毎年のDSCRが一定の数値(マーケット水準としては1.05程度)を下回った場合には期限の利益を喪失(全額一括返済)させることができるといった条件が設定されます(LBOローン契約の詳細は「M&A契約の実務とLBOローンによる買収後の制約」参照)。

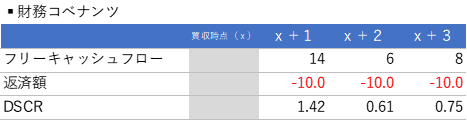

それでは先ほどのケースでは、DSCRがどうなっているか見てみましょう。

以下では、ローンの返済条件を仮に7年均等返済(フル・アモチ)とし、DSCRが1.05を下回ってはならないという財務コベナンツが設定されているものとします(4年目以降は割愛)。

初年度はDSCR1.42であり財務コベナンツに抵触しませんが、2年目以降は1.05を下回るため、どうやらLBOローンを70調達するのは難しそうです。

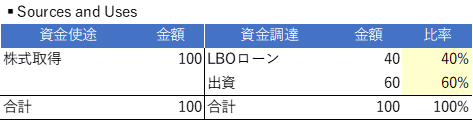

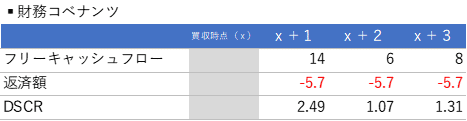

それでは、今度はLBOローンを40調達した場合を見てみましょう。

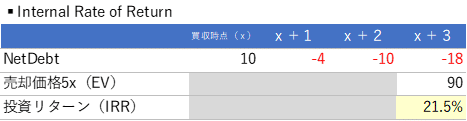

LBOローンが40のケースでは、DSCRは無事に抵触せずに済みました。この場合の投資リターンは下記の通りです。

実際には、LBOローンはトランシェ分け(返済条件が区分)され、一部は期日一括返済(ブレット)にしたり、DSCRの水準を調整したりしますが、今回の前提においては、LBOローン40、出資60で買収し、3年後の投資リターン21.5%が現実的な水準であることが分かりました。

その他、一般的な財務コベナンツとしてレバレッジ・レシオや純資産維持、利益維持等が設定されることが多いため、実務的にはこれらをクリアするようなキャピタル・ストラクチャーを検討、交渉していくことになります。

なお、上記では実質的な借入人(エクイティスポンサー)が想定している事業計画を前提としていますが、財務コベナンツの設定水準については、レンダーが独自に検証した事業計画(バンクケース)において財務コベナンツに抵触しないことが前提となりますので、エクイティスポンサーが提出した事業計画において財務コベナンツにヒットしていなければ良いわけではないことは念のため付言させて頂きます。

また、今回は触れませんでしたが、シニアレンダーから思ったほど調達が出来ない場合には、メザニンファイナンスを活用することが考えられます。

これは、優先株式や劣後ローンといった、シニアローンとエクイティの中間に位置する資金調達方法であり、ローン金利が2~3%程度、エクイティの期待リターンが20~30%なのに対して、メザニン・ファイナンスは8%~10%程度がマーケット水準になっています。

特に規模の大きな案件(EV100億円~)では積極的に活用されますので、もしご興味がありましたらお調べ頂けると面白いかと思います。

最後に

今回はかなりテクニカルなテーマだったため、読むのが相当苦痛だったかと思われますが、かなり実務的な内容になっていますので、実際にLBOローンを活用される場合には参考にして頂けますと幸いです。

今回も最後までお付き合い頂き誠に有難うございました。

大隅 隆史

Takafumi Osumi

株式会社エンジット・ストラテジー 代表取締役

伊藤忠系総合研究所にて業務改善、ITコンサルティング及びエクイティ・ファイナンス等に従事した後、株式会社プルータス・コンサルティングにてファイナンシャル・アドバイザリー業務の他、ワラントや種類株式等の複雑な金融商品評価業務等に従事。その後、みずほキャピタルパートナーズ株式会社(現MCPパートナーズ株式会社)にてバイアウト投資、メザニン投資、経営支援、LBOローン審査(みずほ銀行出向)等に従事し、2019年より現職。多くのM&Aや資金調達、経営支援実績の他、金融商品評価に関する裁判案件など高度な独立第三者評価の実績も多数有する。

※ 当コラムの内容は個人的な見解であり、株式会社エンジット・ストラテジーとしての公式見解ではないことをお断り申し上げます。また、当コラムの内容、テキスト、画像等の無断転載・無断使用を固く禁じます。